这个涨幅第一 但是我劝你最好不要买

A股再次走软,2/3的股票下跌。

许多股东的感觉,看到了早晨最美妙的部分,下午变得无力,变成了徒劳的一幕!"幸运的是,市场没有变坏,两个市场的成交量一直保持在1万亿以上,股市是这样的,你认为市场会来,它不会来;你认为它不会来,它会产生一个开放的臀部,就像欺骗女孩的渣滓一样,最近军工成了一个热点,军工在今年上半年上升到前十名;七月,它增强了实力,名列前茅。8月份,A股开盘良好,军工类股再次上涨,一路走强。好多可爱的小白,赶紧跑到小琪家留言,齐啊,军工还能上这辆车吗?

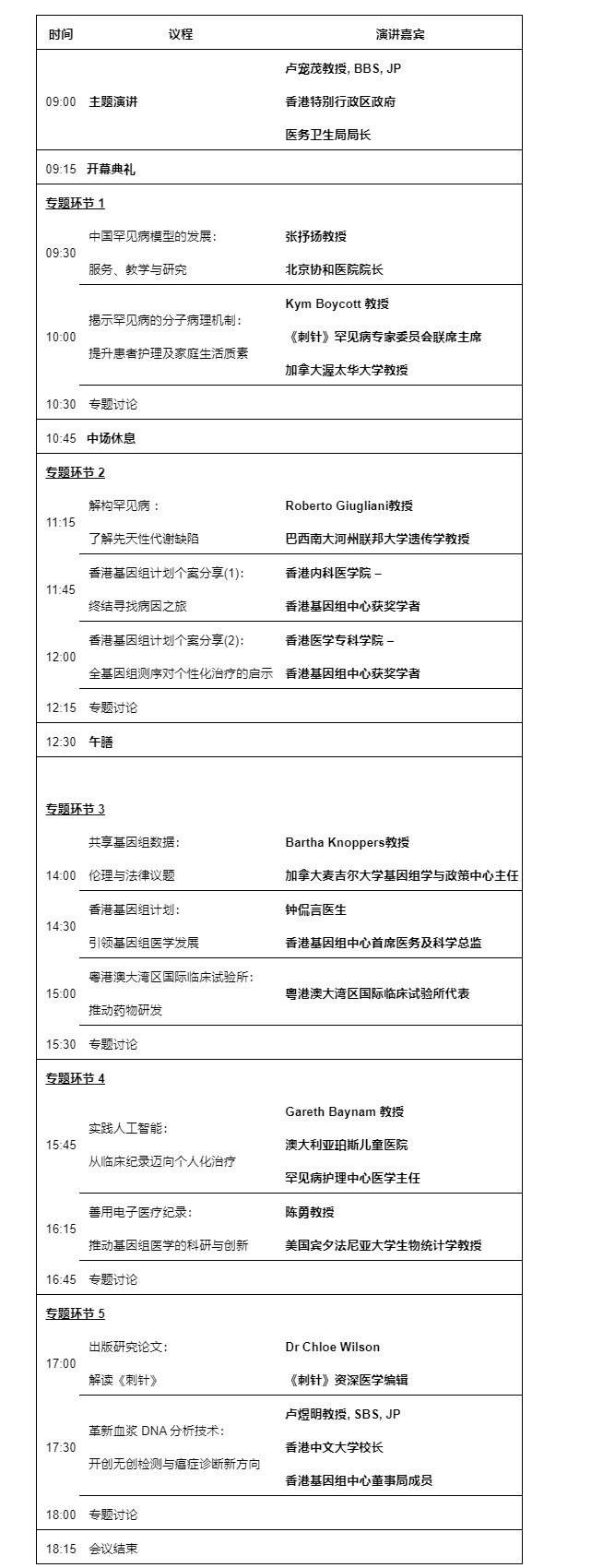

赚钱的最高水平是戴维斯双击,既能为业绩增长赚钱,也能赚到更高的估值,但自古以来,这样的人就很少了。"在下一个层面上,创造利润增长的资金就是我们所说的价值投资,即长期持有高回报率的公司,比如巴菲特;或者,通过估值增长赚钱,主要是在与市场的博弈中,以低估值买入,恢复估值后卖出,有代表性的数字,如索罗斯。"大多数人,不能成为索罗斯、巴菲特等投资专家,而是可以学到自己的想法,站在巨人的肩胛骨上。"以军工为例。无论军工是否值得投资,我们先看业绩,再看估值。我选择了目前市值最高的10家军工企业。从2019年的盈利情况来看,只有3家企业扣留了10%以上的非净利润,大多数军工企业的非净利润低于5%,2家龙头企业的非净利润为负数。

他说:"与二零二零年最新的ROE比较,军工企业的盈利能力自今年上半年以来并没有显著改善。中国证券行业的投资回报率全年不到5%,在所有行业中均居第二位。相比之下,中国白酒的净资产回报率高达25英镑。82%,主要消费回报率高达24。食品饮料消费量高达22%。70%这是行业之间的差距。军事工业不是赚钱的好生意。

例如,2018年,中国重工业的净流入为-1.956亿英镑,其中8.533亿美元的研发支出投资于2019年。2018年中国舰载国防公司的净利润为-24.74亿美元,2019年投入研发成本为5.578亿英镑,高德红外2018年净利润为1.319亿英镑,2019年研发成本为2.576亿英镑。

大多数军事企业的最大客户是该国。 因此,没有核心定价权,2013年前,中国军品采取了成本加定价机制:价格=定价成本*(1)。利润分散得很薄。2013年9月,国家出台了新的定价机制:价格=定价成本为5%×目标价格激励,以限制利润;但国家推动价格变动的核心逻辑是减少在更多和更好设备上的支出。大多数军事企业的主要目的不是为了获利,而是为了保卫国家。因此,从利润的角度看,军工企业并不是一家好企业。

但小琪想告诉你的是,这种估值实际上是不准确的。2015年前军事部门的趋势主要取决于资产注入的预期和政策力度,与业绩无关;在2014-2015年牛市中,军事和民政一体化已成为一项国家战略,以及重组研究所的预期。因此,军工部门的牲畜库存不断增加,增加了350%以上。这一政策刺激,注入了预期的形势,很容易将企业估值推向天空,但也有牛市的帮助。因此,经过15年的牛市之后,军事部门开始了一段漫长的回归估值的道路,其中一段结束了。

2015年的高估值完全是政策驱动的,而不是绩效驱动的;这种估值的参考标准是什么?这相当于隔壁王叔叔愚蠢的儿子,通常考试是30或40岁,但一旦作弊,就得了100分。"但是这一次他又得了40分,你能说他打得不好吗,还有很大的潜力?如果取消2015年政策支持的高估值,中国证券业目前的市盈率为68。98,PB是3。77美元,与2014年军民一体化政策刺激措施大致相同。